Prime de partage de la valeur (PPV) : rappel et nouveautés

Nous vous rappelons que les entreprises disposant d’un plan d’épargne salariale (PEE, PEI, PERCO, PERCOI, PERO, PERECO, etc.) doivent se conformer à certaines obligations légales relatives à la mise à jour de ces plans dans le cadre de la loi n° 2023-1107 transposant l'ANI du 10 février 2023, en particulier en ce qui concerne la prime de partage de la valeur (PPV).

Voici un rappel des actions principales à réaliser au plus tard le 30/06/2025 et du régime social et fiscal de la prime.

1. Affectation de la PPV à un plan d’épargne salariale

Depuis le 1er juillet 2024, les salariés ont le choix d’affecter tout ou partie de la PPV à un plan d’épargne salariale ou à un plan d’épargne retraite, et ce, dans un délai de 15 jours à compter de la réception de la fiche d’information communiquée par l’entreprise. En l’absence de réponse, la prime leur est versée directement.

Action à réaliser par l’entreprise :

L’administration vous laisse jusqu’au 30 juin 2025 pour modifier les règlements de vos plans d’épargne afin de permettre l’affectation de la PPV. Veillez donc à contacter rapidement l’organisme en charge de votre plan d’épargne.

N’oubliez pas que votre plan actualisé doit ensuite être déposé sur le site TéléAccords pour un contrôle de forme et de fond par l’administration du travail.

Une fois le règlement mis à jour, merci de nous en adresser une copie pour mise à jour de votre dossier social.

Notez que par tolérance administrative, les sommes versées jusqu’au 30 juin 2025 peuvent être affectées à un plan d’épargne avant même cette modification réglementaire.

Attention ! Si vous avez un plan d’épargne et que vous ne mettez pas à jour son règlement au plus tard le 30 juin, vous encourrez un risque de redressement URSSAF et de contentieux en cas de versement d’une PPV puisque vos salariés n’auront pas la possibilité d’y placer leur prime.

2. Abondement de la PPV par l’employeur

L’abondement de la PPV par l’employeur peut être possible, sous réserve que cela soit précisé dans le règlement du plan d’épargne.

Rappel : Aucun abondement n’est possible sans une modification du règlement.

Action à réaliser par l’entreprise :

Vérifiez si le règlement de votre plan prévoit cette possibilité d’abondement et, le cas échéant, faites-le modifier par l’organisme en charge de votre plan pour définir la hauteur et les modalités de l’abondement de la PPV.

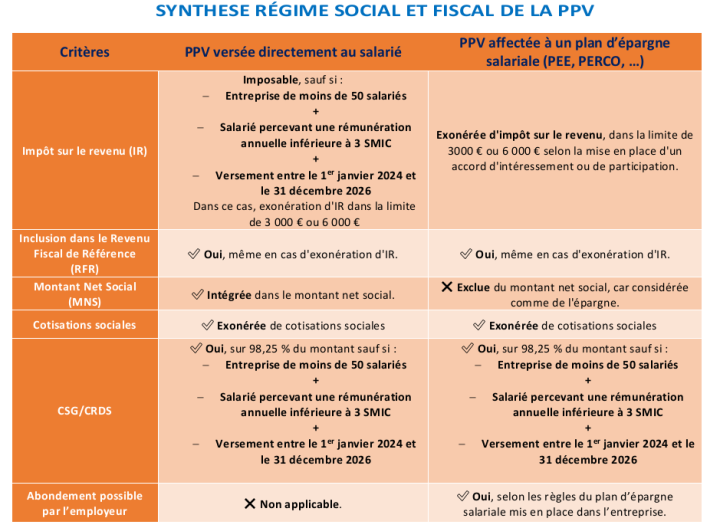

3. Conséquences fiscales et sociales

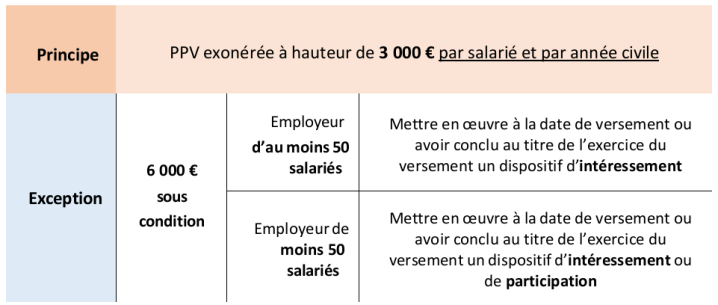

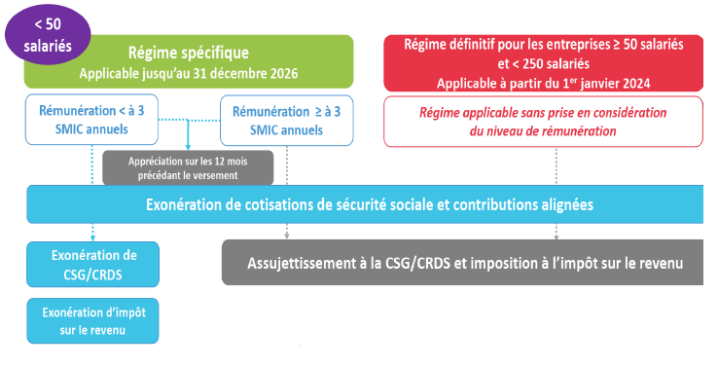

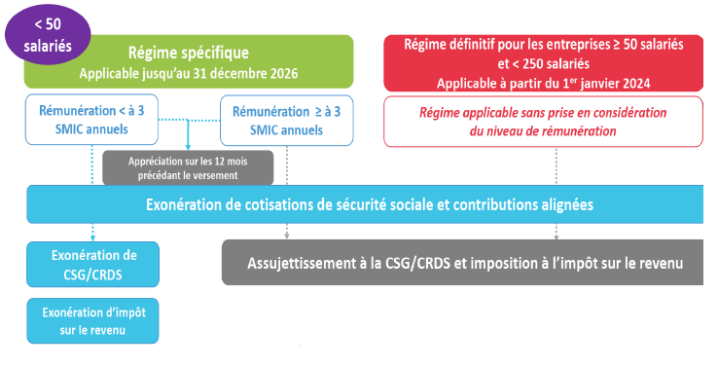

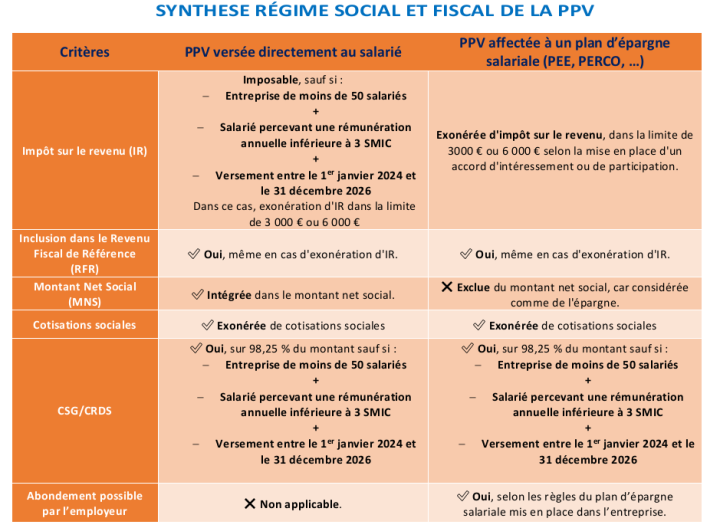

Pour mémoire, la prime affectée à un plan d'épargne est exonérée de cotisations sociales (dans la limite de 3000 € par an et par bénéficiaire ou 6000 € dans certains cas) quelle que soit la taille de votre entreprise et la rémunération des salariés.

Elle est aussi exonérée d'impôt sur le revenu dans la limite du plafond d'exonération applicable (3 000 ou 6 000 €).

En revanche, dans les entreprises de plus de 50 salariés ou pour les salariés dont la rémunération dépasse un certain plafond (3 fois le SMIC annuel) elle reste assujettie à la CSG/CRDS, à la taxe sur les salaires et, le cas échéant, au forfait social (entreprises de 250 salariés et plus)

Enfin, l’affectation de la PPV à un plan d’épargne salariale entraîne son inclusion dans le revenu fiscal de référence du salarié, mais elle n’est pas prise en compte pour le calcul des prestations sociales.

Vous trouverez ci-dessous un tableau récapitulatif ainsi que l’ensemble des nouvelles règles applicables à la PPV en 2025.

La loi Partage de la valeur a modifié le régime d'exonération attaché à la prime de partage de la valeur pour les années 2024, 2025 et 2026.

En particulier, l'exonération renforcée est recentrée sur les entreprises de moins de 50 salariés. L'employeur peut verser deux PPV par année civile. La PPV peut être affectée à un plan d’épargne salariale. Nous faisons le point sur l'ensemble du dispositif.

Modalités de mise en place de la PPV

C'est la loi Pouvoir d'achat du 16 août 2022 qui a créé la prime de partage de la valeur (PPV), en relais de l'ancienne prime exceptionnelle de pouvoir d’achat.

Conçue comme un dispositif pérenne, la PPV peut être mise en place depuis le 1er juillet 2022.

Le dispositif est facultatif, de sorte que les entreprises bénéficient d'une grande marge de liberté :

- elles peuvent ne pas la mettre en place ;

- elles peuvent la mettre en place ponctuellement pour une année donnée ;

- elles peuvent la mettre en place chaque année, le cas échéant selon des conditions à chaque fois différentes ;

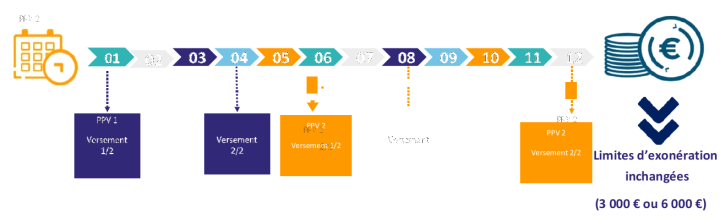

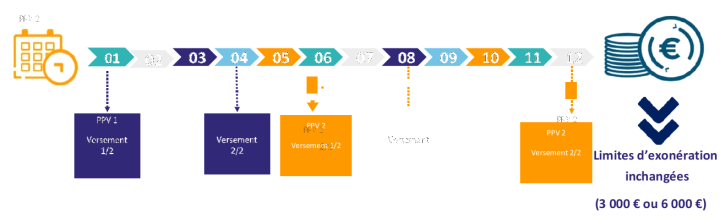

- elles peuvent, depuis le 1er décembre 2023, en mettre deux en place par année civile, chacune pouvant être instituée à des conditions différentes ;

- si un employeur met en place une ou deux PPV sur une année, rien ne l'oblige légalement à en remettre une ou deux en place l'année suivante.

Le montant de la prime, qui peut être modulé en fonction de certains critères (voir plus loin), est librement fixé par l'accord ou la décision unilatérale qui met en place la prime.

L'employeur doit toutefois avoir en tête que la prime bénéficie d'un régime d'exonération dans la limite d'un plafond maximal (3 000 € ou 6 000 € selon les cas).

La PPV et ses conditions d’attribution doivent être prévues par un accord d'entreprise (ou de groupe) ou par une décision unilatérale de l’employeur.

Il n’existe pas d’ordre de priorité entre la mise en place par accord collectif et la décision unilatérale.

L’employeur doit, s’il existe, consulter le CSE avant le versement de la prime.

Les employeurs de moins de 11 salariés ou dépourvues de CSE (PV de carence), informent par tout moyen leurs salariés de leur décision de verser une PPV.

Employeurs et salariés éligibles

- Employeurs de droit privé

- EPIC/ EPA

- ESAT

- Salariés liés à l’entreprise à la date de versement, ou à la date de dépôt de l’accord, ou à la date de signature de la DU

- Intérimaires évoluant dans l’entreprise

- Travailleurs handicapés bénéficiant d’un contrat de soutien et d’aide par le travail évoluant dans un ESAT

Les apprentis sont éligibles à la prime dans les mêmes conditions que les autres salariés (le contrat d'apprentissage est un contrat de travail). En revanche, faute de contrat de travail, les stagiaires ne peuvent pas bénéficier d’une prime exonérée. Pour les mandataires sociaux, deux situations sont possibles.

- Si le mandataire social est titulaire d’un contrat de travail, il doit bénéficier de la prime dans les mêmes conditions que les salariés de l'entreprise, et avec les mêmes exonérations.

- En revanche, s’il n’a pas de contrat de travail, le versement de la prime n’est pas obligatoire. Dans l'hypothèse où une PPV est versée au mandataire social, elle n’ouvre pas droit aux exonérations.

Il est possible d’exclure du bénéfice de la PPV les salariés dont la rémunération excède un seuil déterminé au sein de la DU ou de l’accord.

Pour les salariés intérimaires mis à disposition au sein de l’entreprise utilisatrice (EU) versant la prime à ses salariés, l’employeur devra communiquer à l’entreprise de travail temporaire (ETT) concernée, la décision unilatérale ou l’accord prévoyant l’attribution de la prime, l’identité des salariés intérimaires concernés ainsi que le montant de la prime pour chacun d’eux afin que celle-ci puisse effectuer le paiement de la prime aux salariés concernés. L’EU doit également communiquer à l’ETT la date de versement de la prime à ses propres salariés permanents. L’ETT devra alors informer sans délai le comité social et économique, s’il existe, de l’attribution de cette prime.

MONTANTS EXONÉRÉS DE LA PPV

Les ESAT, ainsi que les associations et fondations reconnues d’utilité publique ou d’intérêt général bénéficient du plafond de 6 000 € sans avoir à respecter les conditions liées à l’intéressement ou à la participation.

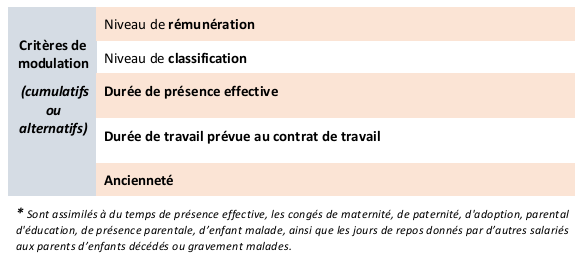

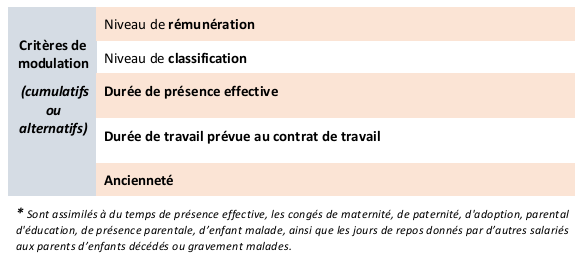

Criètes de modulation du montant de la PPV

Il est possible de mettre en place une PPV d'un montant uniforme pour tous les salariés bénéficiaires.

Si l'employeur entend moduler le montant de la prime, la modulation doit être prévue dans l'acte de mise en place de la PPV.

Critères autorisés :

Le BOSS a précisé que :

- les critères de rémunération, de la durée de présence effective ou de la durée de travail prévue au contrat s’apprécient sur les 12 mois glissants précédant le versement de la prime ;

- les critères du niveau de classification et de l’ancienneté sont appréciés au moment du versement de la prime ;

Selon le BOSS, si les modalités de modulation en fonction de l’ancienneté conduisent « à des écarts de montant de prime disproportionnés » avant combinaison avec d’autres critères de modulation comme le critère de présence, la PPV ne sera pas exonérée, « l’intention du législateur n’étant pas respectée ».

Même si cette notion d’écart de montant de prime disproportionné n’est évoquée qu’au détour d’un exemple du BOSS sur le critère de l'ancienneté, on ne voit pas pourquoi cette logique ne vaudrait pas pour les autres critères de modulation autorisés.

Principe de non-substitution

Comme précédemment pour la PEPA, la PPV ne peut se substituer à aucun des éléments de rémunération, au sens de l’article L. 242-1 du Code de la sécurité sociale, versés par l’employeur ou qui deviennent obligatoires en vertu de règles légales, contractuelles ou d’usages.

Elle ne peut non plus se substituer ni à des augmentations de rémunération, ni à des primes prévues par un accord salarial, par le contrat de travail ou par les usages en vigueur dans l’entreprise ou l’établissement public.

Traitement social et fiscal de la PPV (non placée sur un plan d'épargne)

Modalités de versement

La prime peut faire l’objet d’un paiement unique ou fractionné au cours de l’année civile, dans la limite d’un versement par trimestre.

Dans le cas où deux primes sont attribuées au cours de la même année civile, deux versements peuvent avoir lieu au cours d’un même trimestre dès lors que ceux-ci sont distinctement rattachés aux deux primes attribuées.

Le versement mensuel n’est pas admis.

Chaque prime attribuée étant une PPV autonome, il faut un acte de mise en place par prime.

! Point de vigilance en cas de paiement fractionné et de sortie d’un salarié avant le dernier versement :

Si un salarié quitte l’entreprise avant le(s) dernier(s) versement(s) prévu(s) par l’accord, dans la mesure où au moment de la mise en place de la prime il y était éligible, il bénéficie de l’intégralité de la prime.

En conséquence, le reliquat de la prime doit être versé avec le solde de tout compte, l’employeur ayant la possibilité dans ce cas particulier de ne pas suivre la temporalité prévue par l’accord pour le versement des échéances pour les salariés présents dans l’entreprise.

Nouveauté depuis 07/2024 : affectation de la PPV sur un plan d'épargne salariale

Depuis le 1er juillet 2024, le salarié a la possibilité d’affecter tout ou partie de la PPV à un plan d’épargne salariale (PEE, PEI, Perco, Pereco, Pero), dans un délai de 15 jours à compter de la réception de la fiche distincte du bulletin de paie mentionnant les informations suivantes :

- Le montant de la prime;

- S'il y a lieu, la retenue opérée au titre de la CSG/CRDS;

- La possibilité d'affectation de cette somme à la réalisation d'un plan d'épargne;

- Le délai de la demande d'affectation ;

- Lorsque la PPV est investie sur un plan d'épargne, le délai à partir duquel les droits nés de cet investissement sont négociables ou exigibles et les cas dans lesquels ces droits peuvent être exceptionnellement liquidés ou transférés avant l'expiration de ce délai.

Sauf opposition du salarié concerné, la remise de cette fiche distincte peut être effectuée par voie électronique, dans des conditions de nature à garantir l'intégrité des données. A défaut de réponse du salarié, la PPV lui est directement versée.

Régime social et fiscal de la PPV affectée à un plan d’épargne salariale

La PPV affectée à un plan d’épargne salariale est exonérée d’impôt sur le revenu dans la limite des plafonds légaux (3 000 € ou 6 000 € selon les cas).

Même si elle est n'est pas imposable, il convient de noter que la PPV est incluse dans le revenu fiscal de référence (RFR) des bénéficiaires, qu’elle soit ou non affectée à un plan d’épargne.

Elle n’est en revanche pas prise en compte dans les bases ressources pour le calcul des prestations sociales (Montant Net Social) si elle est placée.

L’employeur peut abonder la PPV affectée à un plan d’épargne salariale si cela a été prévu dans le plan.

ATTENTION : les plans d’épargne doivent avoir été mis à jour pour permettre aux salariés d’y affecter leur PPV et le cas échéant à l’employeur d’abonder la PPV placée.

Nouveauté 2025 : intégration de la PPV dans la réduction générale de cotisations (ex-FILLON)

La Loi de Financement de la Sécurité Sociale (LFSS) pour 2025 intègre la PPV dans l'assiette de la réduction générale de cotisations patronales et dans la formule de calcul du coefficient de réduction. Cela a pour effet de diminuer le montant de la réduction pour les entreprises distribuant une PPV.

Concrètement, pour un salarié dont la rémunération ne dépasse pas 1,6 SMIC, le coût employeur de la PPV est de 1,532 fois le montant de la PPV.

Exemple chiffré : un employeur verse à son salarié dont la rémunération annuelle est de 24 000€ Brut une PPV de 1 000€. Sans versement de la PPV, la réduction générale de cotisations patronales 2025 aurait été de 5 640€. En versant une PPV de 1 000€, la réduction générale de cotisation patronales tombe à 5 108€, soit une perte de 532€. En appliquant le coefficient de 1,532 au montant de la PPV (1 000 € dans notre cas), on retrouve bien : 1 000 x 1,532 = 1 532€ de coût employeur = 1 000€ de PPV + 532€ de perte de réduction de cotisations patronales.

Précisions :

Cette règle de détermination de l’assiette de la réduction et de son coefficient ne s’applique pas aux salariés dont le contrat de travail a pris fin avant le 1er mars 2025 (la loi ayant été publiée tardivement).

La PPV n’entre pas en compte dans le calcul des autres exonérations ou exemptions de cotisations sociales comme les réductions proportionnelles de cotisations d’assurance maladie et d’allocations familiales ou les exonérations spécifiques (TO-DE, l’exonération LODEOM, l’exonération Aide à domicile, etc.).

Vous avez des questions ? N'hésitez pas à contacter notre Service Expertise Sociale ou directement votre contact habituel.